Deutschland ist „Weltmeister bei Steuern und Sozialabgaben“, so betitelte das Handelsblatt seinen jüngsten Bericht über den Ländervergleich der OECD-Industriestaaten. 1 Im Jahr 2020, so die Studie der OECD, musste in Deutschland ein Single mit Durchschnittsverdienst 38,9 Prozent seines Gehalts an Steuern und Sozialabgaben an den Fiskus leisten, der OECD-Schnitt liegt lediglich bei 24,9 Prozent.

Steuern sind eines der wirtschaftspolitischen Themen, die im Wahlkampf und in der Tagespolitik stets heiß diskutiert werden. Bereits im Jahr 1789 hat Benjamin Franklin den berühmten Ausspruch „nothing is certain except death and taxes“ geprägt. Aber wie funktionieren Steuern überhaupt? Und was haben Steuern mit Liberalismus zu tun?

Um einen fruchtbaren Boden für den Diskurs in dem vielfältigen Bereich der Steuern zu schaffen, ist es wichtig, sich genau vor Augen zu führen, wie die rechtlichen Grundlagen beschaffen sind, welche Akteure teilnehmen und wie Steuern wirken. Letzteres soll am folgenden Beispiel aus England deutlich werden.

Im Jahr 1695 bis in das Jahr 1851 gab es die sogenannte Fenstersteuer. Vereinfacht gesagt wurden Häuser, die mehr Fenster hatten als andere, stärker besteuert.Es dauerte nicht lange, bis die Hauseigentümer anfingen, Fenster zuzumauern, um Steuern zu sparen. Ein Phänomen, das man heutenoch vielerorts in Großbritannien beobachten kann. Das hatte zur Folge, dass viele Bürger vor allem in ärmeren Stadtvierteln in nahezu fensterlosen Gebäuden lebten und mit erheblichen gesundheitlichen Folgen kämpfen mussten. Räume wurden noch mit Feuer erleuchtet und beheizt – die Luftqualität war derart schlecht, dass Menschen daran starben.

Im heutigen Fachjargon würde man bei dem Zumauern der Fenster von einer Steuergestaltung, wenn auch keiner sonderlich durchdachten, sprechen. Das Beispiel zeigt, dass die Einführung einer Steuer eine gewisse Wirkung hat und eine Reaktion hervorruft, die vom Gesetzgeber in der Form nicht unbedingt eingeplant ist. Ob und inwieweit auf eine Steuer reagiert wird, ist von vielen Faktoren abhängig

Steuern und das Grundgesetz

Die Grundrechte binden Gesetzgebung, vollziehende Gewalt und Rechtsprechung. Das Steuerrecht, das Teil des Öffentlichen Rechts ist, unterliegt somit der Bindung an das formelle und materielle Verfassungsrecht. Demzufolge bestehen für den Gesetzgeber verfassungsrechtliche Grenzen bei seiner Gestaltungsfreiheit bezüglich der Steuergesetzgebung. Von besonderer Wichtigkeit in dieser Diskussion sind die Gleichmäßigkeit der Besteuerung, der Einfluss der Freiheitsrechte und die Reichweite des Rechtsstaatsprinzips im Steuerrecht.

Die Definition der Steuern ist in § 3 der Abgabenordnung geregelt. Steuern werden als Geldleistungen bestimmt, die keiner besonderen Gegenleistung bedürfen und an gewisse Tatbestandsvoraussetzungen geknüpft sind. Des Weiteren können Steuern von der Absicht des Staates getragen sein, Einnahmen zu erzielen. Es werden aber auch andere Zwecke verfolgt, beispielsweise die Steuerung des Konsums. Dem Bundesverfassungsgericht zufolge sind Steuern sogar „zwangsläufig zentrales Lenkungsinstrument aktiver staatlicher Wirtschafts- und Gesellschaftspolitik“. 2

Der Grundsatz der Gleichmäßigkeit der Besteuerung ist von dem allgemeinen Gleichheitssatz abgeleitet. Die rechtliche Gleichheit beschäftigt sich grundsätzlich mit zwei Punkten. Erstens muss das Recht von Exekutive und Judikative zu Gunsten und zu Lasten aller Betroffenen gleich verwendet werden (Rechtsanwendungsgleichheit). Zweitens ist die Gesetzgebung an den Gleichheitssatz bezüglich der inhaltlichen Ausgestaltung der Gesetze gebunden (Rechtssetzungsgleichheit).

Die Steuergesetzgebung wird außerdem von einzelnen Freiheitsrechten und dem Rechtsstaatsprinzip eingeschränkt. Die Freiheitsrechte sind der Staatsgewalt übergeordnet und binden somit die gesamte Organisation des Staates.3 Die Einschränkung eines Grundrechts kann jedoch von Gesetzes wegen (sog. Gesetzesvorbehalt) gerechtfertigt sein, wenn Anliegen der Allgemeinheit oder einzelner Bürger Rechnung getragen wird. Inwieweit ein solches Grundrecht eingeschränkt werden kann, ist jedoch abhängig von der Ausgestaltung des Gesetzesvorbehalts und dem Verhältnismäßigkeitsprinzip.

Vor allem in jüngerer Rechtsprechung wird diskutiert, ob das Vermögen als solches in den Schutzbereich des Art. 14 Abs. 1 GG (Eigentumsgarantie) fällt. Falls sich diese Entwicklung bestätigen sollte, so könnte das dazu führen, dass die grundrechtliche Prüfung von Steuergesetzen an Relevanz gewinnt. Davon zu trennen ist an dieser Stelle außerdem die sogenannte Erdrosselungssteuer. Eine solche Steuer gilt als verfassungswidriger Formmissbrauch, der dann vorliegt, wenn ein Steuergesetz seinen begrifflich zukommenden Zweck insoweit nicht erfüllt, als dass die Höhe der Steuerbelastung dazu führt, dass die Erfüllung des Steuertatbestandes unmöglich wird – eine Ausprägung des staatlichen Übermaßverbotes.

Steuern und die Wirtschaft(-spolitik)

Wie genau wirken Steuern im ökonomischen Kontext? Vereinfacht gesagt, ändert sich das Verhalten der verschiedenen Marktteilnehmer, weil sie auf gesetzte Anreize reagieren. Wird beispielsweise eine Steuer auf das Wohnen in einem größeren Haus erhoben, werden manche Leute sich nach einem kleineren Haus umsehen und das Geld, das durch diese Entscheidung eingespart wird, anderweitig ausgeben.

Die Einführung einer Steuer auf ein Produkt hat neben der Auswirkung auf das Konsumverhalten grundsätzlich einen Wohlfahrtsverlust zur Folge. Die sogenannte Steuerinzidenz (also der Träger der Steuerlast) ist abhängig von der Elastizität von Angebot und Nachfrage. Die formelle Steuerlast, die sich aus einem Steuergesetz ergibt, kann also von dem Verkäufer auf den Käufer überwälzt werden.

Für die Steuer im ökonomischen Sinne kommt es im Grunde nicht so sehr darauf an, wer sie gesetzmäßig schuldet, sondern wer sie trägt. Insgesamt wird es durch die Einführung einer Steuer regelmäßig Konsumenten geben, die das Gut aufgrund der Steuer nicht mehr konsumieren wollen. Der Preis für das Gut ist durch die Steuer höher geworden als die preisliche Obergrenze, die der einzelne Konsument zu zahlen gewillt ist. So entsteht ein „deadweight loss of taxation“ (Totalverlust der Steuer), da die gewollte Steuereinnahme ausbleibt, wenn der Konsument nicht konsumiert und der Produzent keine Rendite einfahren kann, wenn nicht konsumiert wird.

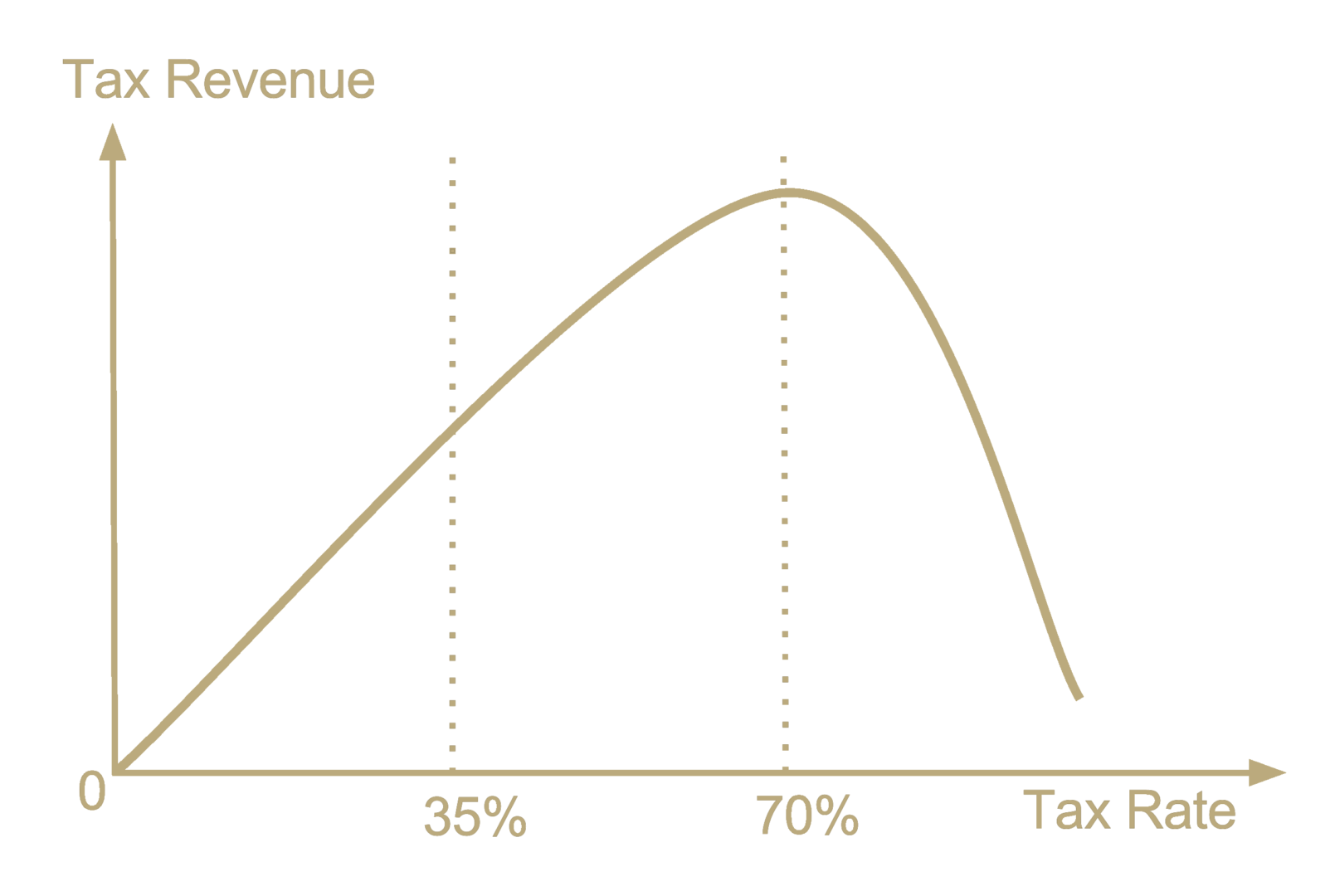

Für die wirtschaftliche Betrachtung von Steuern ist außerdem die sogenannte Laffer-Kurve von Bedeutung. Die dahinterstehende Theorie ist nach dem Ökonom Arthur B. Laffer benannt und wurde insbesondere durch die Wirtschaftspolitik Ronald Reagans (US-Präsident von 1981 bis 1989) geprägt. Die Laffer-Kurve nimmt einen Zusammenhang zwischen Steuerhöhe und Steuerertrag an. Die dahinterstehende Hypothese lautet, dass bei einem Steuersatz von Null der Steuerertrag ebenfalls Null lautet. Gleiches soll auch für einen Steuersatz von 100 % gelten, da keine Bereitschaft gegeben ist, diesen Steuersatz zu zahlen.

Am Wendepunkt der Laffer-Kurve ist es also so, dass ab einem Steuersatz x die generierten Steuererträge sinken, selbst wenn der Steuersatz weiter erhöht wird. Umgekehrt lässt sich schlussfolgern, dass sinkende Steuersätze zu einem steigenden Ertrag führen. Dementsprechend senkte Ronald Reagan zu Beginn seiner Amtszeit den Spitzensteuersatz der Einkommensteuer von 70 % auf 33 %, auch andere Steuerentlastungen wurden vorgenommen. Infolgedessen gingen die Staatseinnahmen zunächst drastisch zurück und stiegen dann erst langsam wieder an, es kam zu einem defizitären Staatshaushalt. Die Theorie konnte im konkreten Beispiel nicht bestätigt werden, es gibt jedoch auch empirische Befunde, die die Theorie unterstützen. Beispielsweise hat die massive Erhöhung der Tabaksteuer zwischen 2002 und 2005 in Deutschland zu sinkenden Einnahmen aus der Tabaksteuer geführt. Es zeigt sich also auch hier, dass es Güter gibt, bei denen die Marktteilnehmer sensibler auf Steuererhöhungen reagieren.

Für die wirtschaftspolitische Debatte sollte dieser Kerngedanke keinesfalls außer Acht gelassen werden. In Zeiten der Globalisierung sind die Hürden für die Abwanderung in ein günstigeres Steuersystem deutlich geringer als noch vor wenigen Jahrzehnten. Um so wenig Steuern wie möglich zu zahlen, werden sich außerdem auch Steuergestaltungen zunutze gemacht. Des Weiteren haben brisante Fälle wie Amazon, Facebook oder Google in den vergangenen Jahren gezeigt, dass Steueroasen äußerst effektiv genutzt werden können, um höheren Steuersätzen auszuweichen. Die Steuereinnahmen gehen also tatsächlich nicht mit den Steuersätzen Hand in Hand.

Steuern und die Europäische Union

Die Steuererhebung und Festsetzung von Steuersätzen ist Aufgabe der EU-Länder, es handelt sich bei der EU nicht um eine Steuerrechtsunion.4 Eine Harmonisierung der unterschiedlich ausgestalteten Regelungswerke besteht lediglich für gewisse indirekte Steuern. Die Umsatzsteuer ist nahezu vollharmonisiert, Unterschiede bestehen hier fast ausschließlich bei der Höhe der Steuersätze.

Flexibilität besteht für die direkten Steuern. In aktueller Literatur wird dieses Prinzip allgemein als Konzept des Wettbewerbs der Steuersysteme interpretiert. Die EU wird im Rahmen des Subsidiaritätsprinzips bei direkten Steuern nur tätig, wenn die Ziele durch Maßnahmen auf der mitgliedstaatlichen Ebene nicht erreicht werden können oder auf Gemeinschaftsebene „leichter“ gelingen.

Als nennenswertes Beispiel gemeinsamer Bemühungen von harmonisierten Steuerregelungen in dem Bereich der direkten Steuern für die EU-Mitgliedstaaten ist aus der jüngeren Vergangenheit die ATAD (Anti-Tax-Avoidance-Directive, dt. Anti-Steuervermeidungsrichtlinie) zu nennen. Das Ziel der ATAD ist es, Regelungen für eine einheitliche Bekämpfung von aggressiver Steuerplanung und Steuervermeidung für alle Mitgliedsstaaten vorzugeben. Die Mindeststandards der Richtlinie waren von allen EU-Mitgliedstaaten bis zum 31. Dezember 2019 in nationales Recht umzusetzen. Mit der ATAD sieht die EU, neben anderen weitreichenden Regelungsvorgaben, eine Verschärfung der Gesetzgebung der Mitgliedsstaaten vor allem im Bereich der Unternehmensbesteuerung vor.

Mit der ATAD werden in erster Linie schärfere Dokumentationspflichten für internationale Steuergestaltungen von Unternehmen gefordert sowie, um der erhöhten Mobilität des Kapitals Rechnung zu tragen, Mindeststandards für die Hinzurechnungsbesteuerung und die Wegzugsbesteuerung vorgegeben. Die Hinzurechnungsbesteuerung sorgt dafür, dass niedrig besteuerte Einkünfte aus dem Ausland ausnahmsweise im Inland besteuert werden, wenn gewisse Voraussetzungen erfüllt sind. Die Wegzugsbesteuerung regelt grundsätzlich eine finale Besteuerung von Vermögenswerten, wenn es zu einer Wohnsitzverlagerung kommt, beispielsweise von Deutschland in ein Drittland.

Die Meinungen über den Steuerwettbewerb selbst sind innerhalb der EU gespalten. Die Befürworter, die ihre Argumentation auf das „Tiebout-Modell“ stützen, betonen, dass die einzelnen Mitgliedstaaten dem potenziellen Investor eine Art Angebot in Form eines „Preis-Leistungs-Pakets“ machen, und auf diese Weise um die Produktionsfaktoren Kapital und Arbeit konkurrieren. Alle Teilnehmer sind in diesem System vollkommen autonom und entscheiden selbständig über die Spielregeln und das daraus folgende ökonomische Verhalten.5 Die engen Voraussetzungen des Modells lassen sich in dem Sinne auf die EU übertragen, als dass die Mobilität von Gütern und Kapital durch den zollfreien Binnenmarkt gewährleistet ist.

Die Kritik an dem Modell sind einerseits die Informationskosten, also die Kosten, die die einzelnen Marktteilnehmer tragen müssten, um vollständige Informationen über die Steuerpolitik der einzelnen Länder zu erlangen. Auf der anderen Seite wird die nur scheinbare Mobilität der Individuen kritisiert, und es wird unterstellt, dass eine Exit-Option in der Form erst wahrgenommen werden würde, wenn die Steuerbelastung eine „Schmerzensgrenze“ erreichen würde, die das Individuum nicht zu tragen gewillt wäre.

Von Kritikern des Steuerwettbewerbs der EU wird das „Mac-Dougall-Kemp-Modell“ ins Feld geführt, das auf der Annahme basiert, dass lediglich der Produktionsfaktor des Kapitals mobil sei. Das Modell unterstellt demnach, dass die Mitgliedstaaten lediglich um das Kapital konkurrieren und darüber die Einnahmen für den Staat generiert werden. Es wird unterstellt, dass ein „race to the bottom“ (zu dt.: Unterbietungswettlauf) stattfinden würde. Der Druck Steuern zu senken wäre sehr hoch und um die Steuereinnahmen anderweitig auszugleichen, würde der immobile Produktionsfaktor, die Arbeit, stärker besteuert werden und die Konsumsteuern steigen.

Kritiker dieses Modells unterstellen, dass es die Mobilitätskosten für das Kapital nicht ausreichend berücksichtige. Also die Kosten, die entstehen, wenn das Kapital in andere Länder verschoben wird. Des Weiteren wird das öffentliche Angebot von Leistungen nicht miteinbezogen. Ausschlaggebend für einen Standortwechsel sei nicht ausschließlich die Steuerbelastung, sondern auch andere Produktionsfaktoren, wie zum Beispiel Infrastruktur, Wettbewerbssituation und Know-How.

Dass ein Steuerwettbewerb effiziente Ergebnisse hervorbringen kann, berichtete zuletzt der Spiegel.6 In dem Beitrag wird ausgeführt, wie der Steuerwettbewerb zwischen den Schweizer Kantonen Schwyz und Zug dazu geführt hat, dass die zwei vergleichsweise ärmeren Kantone heute die höchste Millionärsdichte in der Schweiz aufweisen. In der Folge zählen die beiden Kantone nun zu den „wohlhabendsten des Landes“.

Kritiker des Steuerwettbewerbs in der EU bemängeln jedoch, dass es sich nicht um einen „fairen Wettbewerb“ handeln würde und fordern daher die Harmonisierung der Unternehmensbesteuerung. Typischerweise wird Irland als Beispiel ins Feld geführt, das für internationale Finanzunternehmen einen Steuersatz von nur 10% (2018) vorsieht. Was jedoch tatsächlich schädlichen Steuerwettbewerb darstellt, wurde bereits 2001 von der EU-Kommission beschrieben. Schädlich seien unter anderem solche Regelungen, bei denen die Inländer eines Mitgliedstaates gegenüber den Investoren aus anderen Mitgliedsstaaten benachteiligt werden würden.

Steuern und der Liberalismus

Der klassische Liberalismus versteht den Staat als ein Instrument der Gesellschaft zur Selbstorganisation. Der Liberalismus ist durch den Wunsch geprägt, dass das Individuum sich in gesellschaftlicher und politischer Hinsicht frei entfalten kann. Der freien Entfaltung stehen staatliche Eingriffe grundsätzlich im Wege, die Rolle des Staates wird daher auf wesentliche Kernaufgaben begrenzt. Der Staat hat insbesondere die Funktion des Rechtsstaates inne, das bedeutet auch, dass Steuern rechtmäßig zu erheben sind. Trotzdem ist anzuführen, dass Steuern wie bereits erläutert Wohlfahrtsverluste zur Folge haben und es daher aus liberaler Sicht wünschenswert ist, dass diese Verluste gering gehalten werden. Eine Besteuerung im Rahmen von liberaler Wirtschaftspolitik sollte also so gering sein, dass sie den Marktteilnehmern keine übermäßigen Wohlfahrtsverluste aufbürdet, aber gleichzeitig die Kosten der staatlichen Aufgaben finanzieren kann.

Aus Sicht des Liberalismus sind Steuern „notwendig“, um die Kernaufgaben des Staates finanzieren zu können. 7 Jedoch sieht Mises das System der progressiven Besteuerung (steigender Steuersatz bei höheren Einkünften) als diskriminierend an. Auf dieser Idee basiert der Ansatz einer sog. „Flat Tax“ (einheitlicher Steuersatz ohne Progression). Die Vorteile einer Flat Tax als eine Ausgestaltung einer Abgeltungssteuer für alle Einkunftsarten sind, obgleich sie häufig als liberale Utopie kritisiert wird, nicht von der Hand zu weisen. Die Flat Tax ist transparent und in Verbindung mit einem allgemeinen Steuerfreibetrag kann sie für Planungssicherheit sorgen und gleichzeitig alle Einkommensklassen entlasten. Sie kann auch als Mittel gegen Steuervermeidung ins Feld geführt werden. Die Intuition, etwaige Einkünfte in andere Perioden „zu schieben“, ist eine Folge des progressiven Steuersystems. Mit höheren Grenzsteuersätzen kann außerdem unterstellt werden, dass Hochverdiener dazu angeregt sind, ihr Einkommen nicht zu deklarieren oder in eine Steueroase zu verschieben.

Seit langer Zeit wird der Wunsch nach „weniger Bürokratie im Steuerrecht“ laut. Das Steuersystem der Einkommensteuer wurde zu Zeiten der Weimarer Republik eingeführt und stellte damals eine bahnbrechende Reform dar. Bemühungen um eine solche Reform hat es in der Vergangenheit viele gegeben, wirklich tiefgreifende Eingriffe in das geltende Recht haben jedoch nicht stattgefunden. Paul Kirchhof, seines Zeichens bekannter Verfassungs- und Steuerrechtler und Parteiloser im Kompetenzteam der CDU/CSU um Angela Merkel im Jahr 2005, hatte bereits 2001 eine erhebliche Steuerreform geplant. Er sollte Bundesfinanzminister in einer Koalition mit der FDP werden, lehnte jedoch für den Fall ab, dass es zur großen Koalition käme. Seine Pläne für eine Steuerreform, die auch „Kirchhof-Modell” genannt werden, sollten das Steuerrecht nicht nur rapide vereinfachen, sondern auch die Steuersätze stark senken.

Kirchhofs Einkommensteuergesetz sah vor, dass alle Einkünfte von natürlichen Personen unabhängig davon behandelt werden sollten, aus welcher Quelle sie erzielt wurden. Allein das stellt eine deutliche Vereinfachung zu den jetzigen sieben verschiedenen Einkunftsarten dar. Außerdem sollte ein konstanter Grenzsteuersatz von 25 % mit einer indirekten Progression Anwendung finden. Als Vorschlag zur Finanzierung diese Vorhabens schlug Kirchhof vor, die Steuerbemessungsgrundlage zu erweitern und das Nettoprinzip, also den Abzug von Werbungskosten, sowie steuerliche Subventionen aufzuheben.

Kritik an diesem Modell besteht insbesondere an der kurzfristigen Finanzierbarkeit der Steuerentlastungen, von der im Grunde jeder profitieren würde, jedoch die Besserverdienenden am meisten in Bezug auf den Status quo (42% ESt ab einem zu versteuerndem Einkommen von 55.961€). Die Steuerreform wäre “unsozial”, weil sie die Reicheren mehr begünstigen würde, während es für kleinere Einkommen nur wenig Entlastung gäbe. Kirchhof selbst weist diese Vorwürfe jedoch entschieden zurück.8

Steuern spielen eine wichtige Rolle für liberale Wirtschaftspolitik. Der Traum von bahnbrechenden Steuerreformen für eine befreite und aufblühende Wirtschaft wird jedoch seit vielen Jahren von einem für viele Bürger unverständlichen Steuersystem blockiert. Das Ziel liberaler Wirtschaftspolitik muss es sein, das deutsche Steuerrecht grundlegend zu vereinfachen, die Bürger und Unternehmen zu entlasten und dafür zu sorgen, dass Staatsausgaben transparent und auf das Nötigste begrenzt sind, damit der Weg für Steuersenkungen frei wird.

Der Gastbeitrag spiegelt die Meinung der Gastautorin wider.

- Handelsblatt am 29. April 2021, https://www.handelsblatt.com/politik/deutschland/oecd-studie-die-hoechsten-steuern-und-abgaben-deutschland-ist-weltmeister/27143260.html, online abgerufen am 07.05.2021.[↩]

- BVerfG v. 10.12.1980,2 BvF 3/77.[↩]

- Gemäß Art. 1 Abs. 3 GG.[↩]

- Haase, 2020, Internationales und Europäisches Steuerrecht, S. 409.[↩]

- Tiebout, 1956, A theory of Local Expenditures, In: The Journal of Political Economy. Band 64, Nr. 5, 1956, S. 418.[↩]

- Spiegel Online, 2021, https://www.spiegel.de/wirtschaft/soziales/schweizer-steueroase-im-kanton-zug-ist-jeder-achte-einwohner-millionaer-a-5cb0b598-6349-462e-8674-fb1a209f5691, aufgerufen am 8. Mai 2021.[↩]

- Mises, 2019, Menschliches Handeln: Eine Grundlegung ökonomischer Theorie, S. 752.[↩]

- Der Tagesspiegel, 2019, https://www.tagesspiegel.de/politik/ex-verfassungsrichter-paul-kirchhof-die-buerger-kaempfen-nicht-mehr-fuer-einfache-steuern/24261644.html, aufgerufen am 8. Mai 2021.[↩]